SQLITE NOT INSTALLED

В этой статье мы разберемся, как самостоятельно произвести расчет эффективной процентной ставки (ЭПС) по кредиту. Расчет ее же по вкладам требует отдельного рассмотрения. Особенность подхода к проблеме – заемщику или вкладчику не нужно разбираться в математической символике, знать, как делать статистическую обработку данных, выражать реальные соотношения величин в математических функциях и брать от них производные, и прочие методы высшей математики. И не нужно уметь работать в Excel или онлайновых табличных редакторах.

Достаточно помнить таблицу умножения, 4 правила арифметики и пользоваться простейшим калькулятором. В конечном итоге вы сможете просчитать ЭПС просто по пути на работу в маршрутке. Метод дает небольшую погрешность, но точность его вполне достаточна для предварительного сравнения предложений различных банков, а, ознакомившись с кредитным договором, можно будет рассчитать и точно.

Содержание

А зачем? Для чего нужна ЭПС?

Дело в том, что, оперируя ЭПС, банки, в принципе, могут «рубить бабло из воздуха» как захотят. Точно регламентированной законом величины итоговой переплаты нет и быть не может, пока экономисты не решили вопрос: а сколько же на самом деле стоят деньги? Но пока не просматриваются даже дальние подходы к нему.

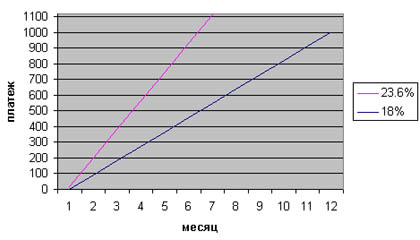

Посмотрите на рисунок. Что он иллюстрирует? Человек взял кредит в 100 000 на год якобы под 18%. И ЭПС по нему выглядит тоже вроде бы по-божески – 23,6%; многие банки назначают явную ставку больше. Но этот банк, мягко говоря, хитромудрый. Он разницу в 5,6% «размазал» по месяцам.

Законом это не запрещено, но клиент в итоге погасил все с процентами всего за полгода, а дальше – чистый грабеж в пользу банка. Абсолютно легальный, раз кредитный договор подписан. Реалии экономики потребительского общества, и выражайтесь про себя, как хотите.

Кстати, любителям покивать «за бугор» – там, при внешне малюсеньких номинальных ставках ЭПС такие, что родимым олигархам остается только со слезами облизываться. К примеру, мой знакомый по инету, пилот Thomson Airways, никак не может решить вопрос: почему в России на «штуку баксов», они же 35 тыр, жить можно лучше, чем в Великобритании на 2200 фунтов стерлиногв, которые по курсу 1,22 к евро? При том, что цены в евро там и там примерно одинаковы. А секрет в том, что там гражданин не кредитующийся считается склонным к социопатии и работу за 2000 фунтов просто не найдет.

И что же это такое – ЭПС?

Определяется ЭПС просто — это сумма абсолютно всех выплат по кредиту, деленная на сумму кредитных денег, которые фактически были предоставлены заемщику, минус единица, и результат умножается на 100%. Все выплаты по кредиту – это не только скрытые комиссии, комиссии за ведение счета и пр. банковские поборы. Это и выплаты нотариусу за удостоверение документов, выплаты оценщикам по ипотеке, обязательные страховые выплаты по автокредиту – короче, все, что не нужно было бы платить, если кредит не брать.

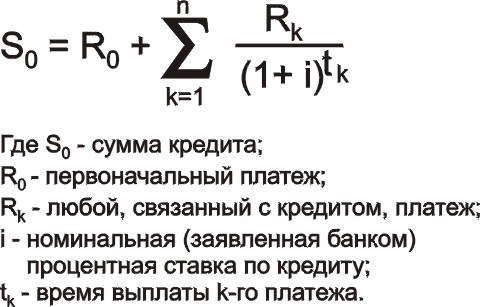

С 2006 г. Банк России обязал все банки предоставлять клиентам расчет эффективной кредитной ставки. Как точно определить эффективную процентную ставку? Формула также дается нацбанком, см. рис; большая греческая «сигма» – математический символ суммирования; в данном случае – от 1-го платежа до n-го. Первоначальный платеж, с оценщиками-нотариусами и т.п., считается нулевым («эр-ноль» в формуле). И еще считается, что заемщик платит аккуратно, и никакие пени со штрафами на него не налагаются.

Человек, знакомый с математикой, тут сразу увидит как неопределенности, так и возможности для мошенничества. К примеру, страховые выплаты. Банк, даже если он и даст клиенту расчет ЭПС, их не учитывает, они же не ему идут. А заемщику учесть нужно, т.к. платит он. Если страховка составляет всего 1% от суммы кредита, а взят автомобиль за 450 000 под 11% годовых на год, то в месяц набежит 5000 страховых.

Допустим, платим по аннуитету, банк абсолютно честный, и отдать нужно 500 000. Платеж банку в месяц – 41 667 руб. Со страховкой – 46 667, а за год – 560 004 руб. Поделим на стоимость машины, нам ведь ездить надо, для того и в кредит влезли: 560 004/450 000 = 1,24. Относительная переплата – 0,24 от стоимости машины, т.е. 24%; Дэвид Копперфильд отдыхает. Вот и думай, а не лучше ли было бы потребительский взять?

Но это еще цветочки. А излюбленная ягодка – комиссия за ведение счета. Суть махинации: платеж по ней исчисляем ежемесячно, от тела долга. А цель ее – постепенное, незаметное клиенту, возрастание ЭПС при дифференцированной схеме выплат. И пусть потом гадает, почему, взяв вроде бы выгодный «дифференциал», уменьшения ежемесячных платежей не видно и не видно? Таким способом можно выше упомянутые 11% превратить в 40% (!), и все законно, раз договор подписан. Как так? А здесь ЭПС возрастает в арифметической прогрессии.

Кредитные карты – вообще ужас беспредельный. Тут против клиента работает тот фактор, что тратит он и погашает нерегулярно, и банк эти моменты времени знать заранее никак не может. А посему – процент на съем начинаем начислять немедленно, а выплаты в погашение – по окончании отчетного периода. Даже если он всего 1 день, то процентов по кредиту нагорит как минимум за 1 сутки лишние на дневные покупки или съем наличных. Если же активно пользоваться карточкой на выходные или в праздники, то больше.

В общем, выходит – курочка по зернышку клюет, но и аппетит же у нее… При номинальных 25% по карточному кредиту эффективных может оказаться 350% и более. Не верите? А почему тогда банки рассылают карты почтой кому попало? Их выпуск не в копейки обходится. Да кредитка – золотое дно, Клондайк, Эльдорадо! Активировал – попал, наш!

Как не попасть

Действительно, как? И возможно ли вообще? Говорят, финансовый Молох мелет всех подряд, и дергаться бесполезно. Еще и как полезно, и не всякий чудищу по зубам.

В формуле расчета ЭПС есть фактор, работающий против банков и в пользу заемщика. Это та самая сигма, знак суммирования. Штука в том, что банки работают со многими клиентами и никак не могут обойтись без обобщенных формул. Да, кстати, для знакомых с математикой – из нее удобнее вывести линейное уравнение и продифференцировать его. Получим формулу для текущей ЭПС, она даст фактическое изменение ставки на любой момент времени.

Но мы пойдем другим путем, медленным, но верным и простым. Нам ведь никто не мешает просто сложить вместе все затраты по кредиту? Мы-то все свои обстоятельства знаем точно! Ну, а если и свой карман не знаем – к Молоху, будь ты хоть пилот Thomson Airways. Итак, поехали.

Начальные условия

Допустим, нужны 100 000 на год. Есть два банка (заранее не считал, как по ходу написания выйдет, так и будет): один дает под 18% с комиссией за ведение счета в 0,67%, с комиссией в 1% за получение кредита, и 1% за обналичку, плюс 50 руб. за каждое кассовое обслуживание. В другом – 24%, но безо всяких дополнительных условий. В том и другом случае можно выбирать – аннуитет или дифференциал. Посчитаем для того и другого случая.

Аннуитет

Первому банку придется отдать (100 000 х 0,18) = 118 000. Еще 1000 он возьмет сразу — это плата за кредитование. В месяц, без ведения счета, ему придется отдавать 118 000/12 = 9833,33 руб. Далее, за ведение счета придется отдать 100 000 х 0,0067 = 6700 руб. В месяц выйдет 6700/12 = 558,33 руб. Теперь, обналичка. Возьмем самый неубыточный случай – снимаем сразу все, это выйдет 1050 руб.

Вроде бы все. Считаем, что кредит дали только по паспорту с 2-НДФЛ, которую бухгалтерия на работе выдала бесплатно. Также считаем, что банк этот под боком и транспортных расходов на визиты туда не было.

Суммируем: 1000 за кредитование + 1050 за обналичку + 118 000 отдать долг + 6700 за ведение счета = 126 750 всего. А ЭПС? Ну, это, я полагаю, уже ясно из описанного: 126 750 всего – 100 000, которые на пользу пошли = 26 750, или 0,2675 от 100 000, или 26,75% Второй банк просчитывать будем? Вопрос риторический.

Если кредит берется не на год, а на другой срок, то для расчетов нужно брать совокупный процент. К примеру, за 2 года по тому же кредиту набежит 36%, а всего отдать по долгу нужно будет 136 000 плюс все прочее, расход на ведение счета удваивается. Тут люди, более-менее сведущие, могут усмотреть якобы упущенный мною нюанс.

Ведь аннуитетные платежи неоднородны по своему составу? Часть идет в уплату процентов, а часть – в погашение тела долга? И соотношение этих частей по мере выплаты меняется: в начале выплачивается преимущественно общая переплата, а тело долга (100 000 в данном случае) оставляется на потом?

Не даст ли это погрешность в расчете? И какую? Даст, около 1%. А точно знать и не нужно. Почему? Потому, что учитывается не математический фактор: никогда и нигде, во все времена и у всех народов, ни один банк не ошибся в пользу клиента.

Да, считать они умеют. И точные формулы свои держат в секрете. Ну так пусть и считают. А мы – как в дзюдо: используем силу противника. Пусть мы на 1% ошиблись, тогда ЭПС первого банка будет не 26,75%, а 27,75% И без того ясно, что идти нужно в другой. Мы ведь не банковские экономисты, нам нужно не о величине своей рентабельности думать, а – где брать, а где нет.

Дифференциал

На первый взгляд может показаться, что приведенная выше «тупо-первобытная» схема расчета ЭПС для случая дифференциальных выплат неприменима. Интуитивно понятно, что первый платеж по дифференциалу должен быть больше аннуитетного – ведь по мере выплаты размер платежа падает по арифметической прогрессии, и банк просто разорится.

Действительно, сумму первого дифференциального платежа вычисляют по разности прогрессии (ее значение банки держат в тайне), а разность – по величине заданной из соображений рентабельности процентной ставки. Но нам в эти тонкости вдаваться и не нужно, а если и захотим – придем к формуле выше. Почему? Да потому, что нам не нужно выходить на кем-то как-то указанный уровень рентабельности банка. Нам просто нужно сравнить – где кредит легче будет.

В таком случае дело неизмеримо упрощается. Математическое доказательство существует, но оно слишком обширно и сложно, поэтому смысл его изложу на словах: раз упрощающие условия для обоих выбранных банков одинаковы, то и результат сравнения не может измениться на противоположный. Попросту, если первый банк по аннуитету оказался хуже, то и по дифференциалу он лучше не станет.

Поясню на примере основной потайной накрутки в первом случае – комиссии за ведение счета. Ее можно, с точки зрения банка, оставить равномерно разбитой по 558,33 руб.мес. Тогда и ЭПС останется 26,75%, т.к. и остальные численные данные не изменились. А можно 0,67% за бухгалтерию разделить на 12 мес. (срок погашения): 0,0067/12 = 0,00056, и на эту величину умножать сумму каждой из ежемесячных выплат. Тогда ЭПС выйдет больше на 3 —10 пунктов, но меньше 26,75% все равно не окажется.

Если банк заранее, еще до подписания кредитного договора, предоставляет для ознакомления график выплат, то можно дополнительно проверить его на честность. Процедура такова: величину каждого ежемесячного платежа умножаем на ежемесячный процент за ведение счета, результат прибавляем к платежу, а затем суммируем все и вычисляем ЭПС, как описано выше. Тут возможны два случая:

- «Дифференциальная» ЭПС совпадает с аннуитетной: банк честный, а выбор системы выплат – за клиентом по своему удобству.

- «Дифференциальная» ЭПС больше аннуитетной – мутят себе лишнего, пользуясь внешней привлекательностью дифференциала.

Третий случай – ЭПС по дифференциалу меньше аннуитетной – теоретически невозможен, т.к. в таком случае банку пришлось бы нарушить предложенный им же договор в пользу клиента.

Вывод: расчет ЭПС по предлагаемой методике пригоден только для сравнения банковских предложений, т.к. не дает точного результата. Но зато для сравнения достаточно знать всего лишь процентную ставку по кредиту и дополнительные расходы по нему, независимо от схемы выплат.

А беспредел ли?

Читатель может возмутиться: да что же это за грабеж-то беспредельный средь бела дня? Почему все эти скрытые-прикрытые не запретят и вообще, статью УК для них не назначат?

Да в том беда, что ЭПС не от хорошей жизни возникает, а от общего плачевного состояния мировой экономики и неясных ее перспектив на дальнее будущее. Явные жулики среди банкиров если и находятся, то быстро получают по заслугам даже в Зимбабве или Гайане. Разницу между ЭПС и номинальной ставкой банкам приходится тратить на выживание и развитие, в т.ч. и на зарплату сотрудникам.

Ну посудите сами – если, к примеру, Сбер и какой-то «Мелко-Пацан Кредит» предложат одинаковые условия, то народ к кому пойдет? А «мелкопузые» тоже необходимы – они занимают финансовые ниши, нужные людям, но невыгодные «китам». Но, если ведущие банки могут уверенно работать при производительности капитала (ПК) где-то в 0,8%, то мелким ее нужно держать не ниже ставки рефинансирования нацбанка, иначе – погибель. Так что цифры в примерах выше взяты не наобум.

Выводы

Из общих рассуждений в предыдущем параграфе следуют, тем не менее, вполне конкретные выводы для рядовых заемщиков:

- По возможности кредитоваться в ведущих банках – кредит на 5 — 6 процентных пунктов дороже, чем в мелких, там, как правило, оказывается в целом легче.

- Избегать мелких банков, в которых кредиты дешевле, чем в ведущих, на величину более текущей ставки рефинансирования; ее всегда можно узнать на сайте Банка России.

- Для более точного выбора банка-кредитора все известные заранее сопутствующие кредиту расходы включать в тело долга.

А самое главное – помните, что по закону банки обязаны предоставлять клиентам подробный и точный расчет своей ЭПС еще до подписания кредитного договора. Не стесняйтесь требовать!

Опубликовано: 21 августа 2016 / Обновлено: 31 мая 2017 Кредитрон — блог о кредитах, финансах и прочих реверансах

Кредитрон — блог о кредитах, финансах и прочих реверансах

(21 оценок, среднее: 4,76 из 5)

(21 оценок, среднее: 4,76 из 5)