SQLITE NOT INSTALLED

Опытные заемщики, постоянно работающие с кредитами, охотно берут взаймы по плавающей кредитной ставке, особенно большие суммы, а еще особенно – в твердой валюте. Между тем ординарные банковские клиенты о ней если и знают, то боятся и, нередко, не зря, хотя по ипотеке так можно выгадать сотни тысяч рублей. Так что же это такое плавающая ставка по кредиту?

Содержание

Об устойчивых валютах

О валюте, в которой выгоднее брать кредит, разговор нужен особый. Пока запомним: самая устойчивая валюта – не обязательно свободно конвертируемая. Проследите, если хотите, курсы за прошлые годы и прогнозы на будущее швейцарского франка, японской йены, исландской кроны или брунейского доллара, который там в обиходе все еще называют динаром. Но если две последние – экзотика даже на лондонской и чикагской валютных биржах, то кредит в CHF или JPY реально взять в Орле или Чите, если не торопиться и банк такой поискать.

О теории денег

В современной теории денег господствует концепция монетаризма, основы которой заложил в 50-х М. Фридман. Определение самой идеи монетаризма в популярных источниках дается довольно туманно: мол, денежная масса, находящаяся в обращении, есть средство стабилизации экономики и стимулирования ее роста.

Однако, если покопаться в теории, монетаризм напрямую следует из кейнсианства — экономической теории, разработанной в 20-30 годах Дж. М. Кейнсом. А Кейнс, ни много ни мало, решил завершить труд… Карла Маркса! Тот ведь так не смог закончить свой «Капитал» – математика того времени не разработала еще подходящий для точных расчетов в глобальном масштабе инструментарий.

Сверхидея же так и остается по сути своей марксовой: ценность денег определяется количеством заключенного в них человеческого труда. Маркс пытался выразить ее количеством затраченного рабочего времени и безнадежно застрял на этом. Но втянул человечество в череду рискованных социальных экспериментов, стоивших миллионов человеческих жизней и неисчислимых материальных потерь. Одно это доказывает, насколько велика цена вопроса – а сколько на самом деле стоят деньги.

Вопрос этот не решен и по сей день. По аналогии с физикой, экономика сейчас где-то в районе закона Ома: известно, что ток в цепи зависит от ее сопротивления и приложенного к ней напряжения определенным образом, но о том, что где-то в проволоке какие-то там электрончики бегают, пока никто и не догадывается. Экономической «сверхпроводимостью» и всеобщим благом, ради которого и затеял свой титанический труд Карл Маркс, пока не пахнет и долго еще не запахнет. Но достаточно точные расчетные формулы на разные случаи жизни имеются, а умелое их использование может дать неплохую экономию.

О производительности капитала

Из принципов монетаризма выходит важное следствие: нет принципиальной разницы между такими производственными факторами, как труд, земля и капитал. И нет принципиальной основы для классового антагонизма. Коль скоро в деньгах заключен веществленный труд, капитал может точно так же, как и производительный труд, давать прибавочную стоимость и увеличивать всеобщее благосостояние. Но – при разумном его использовании!

Предельная производительность капитала при таком допущении равна предельной производительности труда на данном уровне социального и научно-технического развития. Выше она быть не может, т.к. все человеческое создается только и только трудом.

Примечание 1: монетаризм казался непробиваемым до мирового экономического кризиса. А кризис дал первую весточку: вот, господа, глядите, а здесь по «закону Ома» что-то не выходит. И хотя «акулий» капитализм и забубённый коммунизм отжили свое, светлое будущее пока не просвечивает и в теории.

Какими бывают процентные ставки

Теперь можно начинать подбираться к плавающей ставке, а там и поймем, в каких случаях она выгоднее. Но прежде давайте узнаем, какие вообще бывают ставки по кредитам. Не в процентах, а по их разновидностям, в принципе. Потому как не всякая кредитная ставка может быть плавающей. Paskolos ir greitieji kreditai internetu visą parą bedarbiams, automobiliui be užstato su vekseliu, iš žmonių, paskolų refinansavimas, Swedbank, Inbank, Šiaulių bankas, Medicinos, Luminor ir SEB bankų vartojimo paskolos būstu https://paskolos-internetu.eu/greitieji-kreditai-internetu/

Прежде всего, кредитные ставки бывают антисипативными и декурсивными. В первом случае процент по кредиту заемщик уплачивает сразу же. Он просто наличных из кассы или безнала на счет получаем меньше, чем обозначено в договоре, а отдает все. Скажем, беру я 100 000 по антисипативу под 10% годовых. Кредитор мне вручает 90 000, а 100 000 я должен отдать в течение года по оговоренной в договоре схеме.

Так работали в период своего расцвета некоторые МФО, но при общей нестабильности как мировой, так и национальных экономик антисипатив пылится на полках теоретиков: ведь вдруг национальная валюта обвалится, пусть и на некоторое время, кредитор может просто прогореть, его «навар» превратится в убыток, а с заемщика требовать больше, чем по договору, нельзя. По определению ясно, что антисипативная ставка плавающей быть никак не может – что сверх тела долга, заемщик уплачивает сразу.

По декурсивной ставке процент уплачивается в конце отчетного периода – либо весь полностью по окончании срока займа, либо помесячно. Тогда я, если обратиться к предыдущему примеру, получу все 100 000 по договору, но отдать нужно будет 110 000.

По аннуитетной системе выплат ежемесячно вносить нужно будет одну и ту же сумму, в пределах которой процентная часть будет постепенно уменьшаться, а доля в погашение тела долга – увеличиваться. При дифференциальной схеме каждый месяц процент начисляется на остаток от тела долга, и размер выплаты постепенно уменьшается. Что в каком случае выгоднее – тоже разговор особый, но и в том, и в другом случае процентную ставку всегда можно пересмотреть, то есть она может быть плавающей.

И, наконец, процентные ставки различают номинальные и реальные. Номинальная – это та, которая обозначена в договоре. Реальная – это она же минус инфляция, ведь инфляция, по идее, бьет одинаково и по мне, и по банкиру. Реальная ставка, т.е. то, что кредитор на мне зарабатывает, по монетарной теории, должна быть равна предельной производительности капитала.

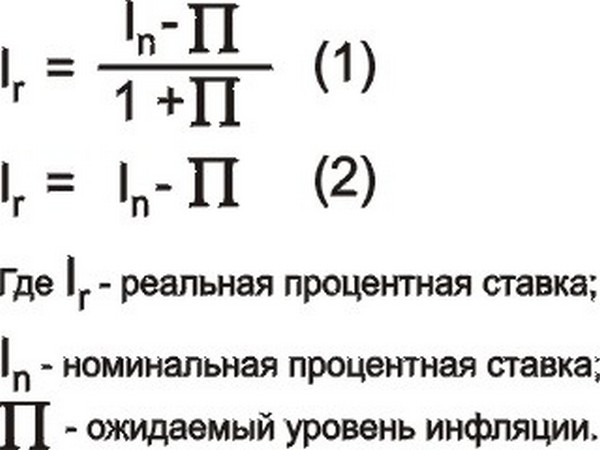

Связь между номинальной и реальной ставками выражает формула Фишера; формула (1) на рис. В случае, когда инфляция нулевая или же если номинальную ставку сделать равной прогнозируемому уровню инфляции, она дает одинаковый результат с упрощенной формулой (2), которую экономисты «нащупали» в домонетарную эру экономической науки.

Примечание 2: поначалу казалось, что формула Фишера – революция в экономике. Она означает, что можно ради развития и не жертвуя всеобщим благом, отпустить до некоторой степени инфляцию, чего домонетарные экономисты боялись как черт ладана. Тогда галопирующая инфляция непременно означала войну. Но события последних лет показывают, что, не имея пока еще точной теории и полного понимания сути вещей, от революций лучше держаться подальше.

Формула Фишера дает мощный инструмент кредитным организациям в борьбе за клиентов: ведь реальную ставку можно сделать меньше показателя инфляции и все равно остаться с прибылью. К сожалению, жадность нередко оттесняет разумный расчет, и кредиторы, что называется, тупо наворачивают съем, что в конце концов их же и губит. Достаточно вспомнить, что было в Зимбабве в 2007-м, когда тамошние «экономисты» накрутили ставки по кредитам до 800% (!) И хорошо еще, что то было в Зимбабве, а в Германии после первой мировой войны, когда Кейнс еще только начинал задумываться над кейнсианством, рост ставок до 90% привел к власти некоего ефрейтора, о котором на ночь глядя лучше и не вспоминать.

Примечание 3: у экономистов есть негласное правило определения степени авторитарности политика. Если ставки держатся более-менее по Фишеру — нормальный мужик, как бы ни рычал. Если же стабильно лезут вверх, все больше отрываясь от формулы (1) – диктатор, сколь бы ни был сладкоречив.

Плавающая ставка

Вот теперь можно и начинать разбираться, что такое плавающая процентная ставка по кредиту. Внешне все просто: для валютного кредита берем лондонскую межбанковскую ставку предложения LIBOR, которая определяется как усредненная для крупнейших банков мира по семи ведущим валютам на Лондонской валютной бирже. Для рублевого – MosPrime, которая рассчитывается для рубля по восьми ведущим банкам России.

В том и другом случае исходным массивом данных будут процентные ставки, по которым банки дают взаймы друг другу. Далее в кредитном договоре пишем: 5% + LIBOR или 7% + MosPrime. И вычисляем по полученной величине величину ежемесячных выплат согласно аннуитетной или дифференциальной схеме, что там в договоре прописано.

5% и 7% здесь взяты не с потолка. Это ставки рефинансирования на момент заключения договора ЛВБ и Нацбанка РФ соответственно; цифры даны только для примера. Как видим, «физикой» даже в школьном понимании здесь и не пахнет, подход статистически-феноменологический, как во времена Ома и Лавуазье. Феноменологический значит – пляшем от феномена, от явления. Много раз исследуем и меряем в разных условиях, и в конце концов приходим к выводу, что формула должна быть такая-то. Но до самой сути мы пока не добрались.

Примечание 4: вспомним – истинной стоимости денег еще никто не знает. И пока не узнает, о светлом будущем без кавычек говорить не стоит.

Что выгоднее

Итак, подходим к вопросу: когда и в каких случаях плавающая ставка по кредиту может оказаться выгоднее фиксированной? Первоначальный вывод ясен: если есть доход в валюте, наиболее обеспеченной производственными факторами страны-эмитента. К таковым относятся, в порядке приоритета: труд, земля, капитал.

Общие принципы кредитования таковы: зарабатывая в валюте сильной, кредит с плавающей ставкой взять в слабой, это если кредит долгосрочный. Тогда местный «обвал» не страшен – обменяю по курсу. Если же кредит краткострочный, то и брать нужно в валюте сильной: процент кредитные организации назначают меньше.

О труде

Каждому понятно, что ценность труда зависит от его сложности. Мое рабочее время сейчас, когда я пишу эту статью, и днем ранее, когда я чинил знакомой пылесос, неравноценны. Что ценнее – вопрос конъюнктуры, но все равно неравноценны, хотя я все тот же. Поэтому труд – не тупое «бери больше, кидай дальше». Тычок паяльником в высокотехнологичное изделие может быть ценнее, чем ком на лопате, от которого, как говорится, пуп рвется.

- С труда и начнем. Его общую ценность, вложенную в объем экспортируемой высокотехнологичной продукции, разделим на объем денежной массы той же страны, находящейся в обращении за ее пределами. И тут с большим отрывом от остальных вперед выходит Япония. Причем с перспективой на будущее: японцы ведут большую НИОКР в области робототехники, которая только и может избавить людей от «бери больше, кидай дальше» и активно участвуют в нацеленных в будущее энергетических программах. Поэтому кредитоваться в йене на короткий срок выгодно, процент небольшой. На долгий рискованно: вдруг обвал рубля, и где мне тогда взять стабильный иеновый доход, чтобы не «сесть в яму»?

- На втором месте – евро. Земли, т.е. природных ресурсов у Европы кот наплакал, но с технологией и финансами пока все очень хорошо. Даже сейчас, когда того и гляди газ перекроют, евро стоит. Но это на ближайшую перспективу, а лет через 10 наверняка зашатается, тогда на первый план однозначно выйдут ресурсы.

- Затем – швейцарский франк. Тут – высокие технологии, высококачественное продовольствие (оно относится к земле, к ресурсам) и огромные запасы капитала в виде ликвидных ценностей.

- А вот от доллара США по плавающей ставке лучше держаться подальше. Труд, земля, капитал – все у них есть, но уж слишком много бумажек напечатали. На каждую приходится слишком мало всего. Вероятность обвала с той или другой стороны велика, а рубль пойдет вниз или USD – заемщику все равно плохо, если ставка плавающая.

Российский рубль в перспективе тоже может быть выгодной валютой для кредитования под плавающий процент, но – пока только в перспективе. Реально для этого нужно, чтобы на экспорт шла не земля (ресурсы), а технологическая продукция. Если же российская экономика пойдет по пути автаркии, что вполне вероятно, то и плавающее кредитование теряет смысл. Тогда вообще для страны в целом выгоднее будет перейти по внутренним займам на антисипатив.

Что касается юаня, то он бы давно уже потеснил USD, да вот беда – китайцев непомерно много, и от этого даже высококвалифицированный труд дешев. Сами китайцы живут неплохо – внутренние цены тоже невысоки. Но при общем большом объеме экспорта ценность вложенного в него труда мала. Поэтому и юани китайцы в свободный оборот не пускают, так что юаневый кредит – возможность чисто теоретическая.

От чего зависит процентная ставка по ипотеке, читайте здесь.

Опубликовано: 21 августа 2016 / Обновлено: 8 июля 2023 Кредитрон — блог о кредитах, финансах и прочих реверансах

Кредитрон — блог о кредитах, финансах и прочих реверансах

(22 оценок, среднее: 4,77 из 5)

(22 оценок, среднее: 4,77 из 5)

Я считаю, что фиксированная ставка выгоднее, потому что она обеспечивает предсказуемость и стабильность в платежах. Это особенно важно, если у вас есть бюджет, который нужно планировать. Плавающая ставка может сначала показаться более привлекательной, но если процент вырастет, вы можете столкнуться с неожиданными финансовыми трудностями. Лучше выбирать фиксированную, чтобы знать, сколько платить каждый месяц.

Фиксированная ставка дает стабильность, так как не меняется на протяжении всего срока. Это удобно для планирования бюджета. Плавающая ставка может быть выгоднее, если процентные ставки на рынке снижаются, но она может и вырасти, что увеличит выплаты. Выбор зависит от вашей готовности рисковать и предпочтений в финансовом управлении.