SQLITE NOT INSTALLED

Чем доходная карта отличается от прочих? Это лишь некоторые вопросы, возникающие у вкладчиков в связи с этим, сравнительно новым в РФ, банковским продуктом.

Доходная карта – это банковская карточка, по которой на положительный остаток средств клиента начисляется процент. Прежде чем оформить, знайте: она может быть не только дебетовой, но и кредитной, лишь бы там плюс был. Это первое условие. Второе – нужно, чтобы всеми средствами на доходной карте можно было свободно управлять прямо с банкомата или терминала-кардридера, не обращаясь в отделение и не заходя в банкинг-онлайн. Фактически, доходная карта – это депозит со свободным пополнением и снятием. По отзывам — очень удобно.

Содержание

Особенности доходных карт

Тут возникает вопрос: а почему не все дебетовые карты доходные? Раз там плюс, то ведь и банк от оборота этих средств что-то да имеет. Почему же тогда не на любой плюсовой остаток процент начисляют, да и банков, выпускающих «доходки», в России целой едва ли два десятка наберется?

Тут дело прежде всего в безопасности. Любой карточный счет это, образно говоря, кошелек, с которым я пошел за покупками. Стянут его «щипачи» – я потеряю только то, что взял с собой. Так и через украденную карту невозможно вломиться в банковское ПО и слить все мои деньги себе на Кайманы или в Нигерию. «Срисованный» пин банк понимает не более, чем замок – ключ.

Однако, если по средствам на карте начисляется процент, то, с точки зрения банковского компьютера, нужна обратная связь с карты на банк. И у жуликов появляется теоретическая возможность взломать всю систему и «погулять» в ней 3 — 10 мин, пока система безопасности не всполошится. Причем, если взламывать в выходные, то следственные действия по факту начнутся только через несколько часов. Более чем достаточно, чтобы свернуть базу и смыться туда, где уже деньги лежат.

В банках, разумеется, работают люди опытные, и софты банковские разрабатывают отнюдь и отнюдь не дилетанты. Но пресечение попыток взлома по более открытой карте выливается в конечном итоге в дополнительные затраты, поэтому условия любой доходной карты включают в себя:

- Пониженную по сравнению с обычным депозитом процентную ставку.

- Несжимаемый минимум – наименьший размер остатка на счете, при котором начинает начисляться процент.

- Абонплату – пусть на карте ноль, выводить ее из системы безопасности все равно нельзя.

- Нередко – СМС-подтверждение операций клиентом (СМС-подпись), иногда ее оплату включают в абонплату.

Как выбрать доходную карту?

Исходя из этого, выбирая доходную карту, сравнивать продукты разных банков нужно, непременно учитывая собственные поступления и расходы. Точной рекомендации, вот эта лучше, а вот эта хуже, тут дать нельзя. В зависимости от динамики движения ваших средств, плохая на вид карта может принести реальный доход, а вроде бы выгодная съесть накопления.

Прежде всего, смотрим, как по остатку начисляется процент. Если ежедневно (по таким картам и ставка его больше), то эта карточка годится для рантье – человека, живущего на процент с нерушимого капитала. При большой вилке собственного оборота, «упав» однажды ниже минимума, лишаемся процентов за целый месяц.

Прежде всего, смотрим, как по остатку начисляется процент. Если ежедневно (по таким картам и ставка его больше), то эта карточка годится для рантье – человека, живущего на процент с нерушимого капитала. При большой вилке собственного оборота, «упав» однажды ниже минимума, лишаемся процентов за целый месяц.

Далее, следя за динамикой своего оборота, выбираем систему начисления процентов. Тут, возможны четыре случая:

- фиксированный процент – ставка небольшая, но точно определенная. Годится тем, кто регулярно откладывает понемногу на черный день, пока есть возможность;

- возрастающий плавающий процент. Скажем, на 50 000 назначают 2%, на 300 000 4%, а на 1 000 000 уже 6%. Это вариант для рантье, уже состоявшихся. Бей себе баклуши и живи все лучше и лучше;

- падающий плавающий процент: ставка падает по мере возрастания недвижимого остатка. Эта система хороша потенциальным рантье, доход которых позволяет в перспективе обрести финансовую независимость: в этой системе ставки вообще выше, а стартовая максимальная, т.е. можно накопить на вольную жизнь быстрее;

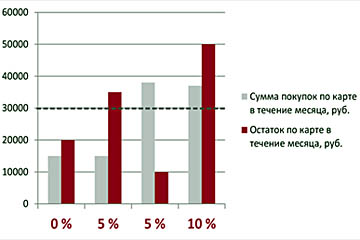

- условно-фиксированная ставка, привязанная к доходам и расходам, см. рис: много тратим, но недвижимый остаток держим – получаем полставки. Много добавляем и мало тратим – тоже полставки. Много тратим и много добавляем – получаем полную ставку.

Последний вариант оптимален тем, кто жить на ренту в обозримом будущем не планирует, намерен еще долго вести активную деловую жизнь и держать деньги в обороте. Тем более, что в таких системах чаще всего сочетаются ежемесячное начисление с высокими ставками. Плавающие ставки, особенно возрастающая, исчисляются, как правило, ежедневно.

Далее смотрим, как соотносятся обязательные расходы на карту со своими доходами. К примеру, абонплата по «платине» (большинство платиновых кредиток и многие золотые – доходные) редко бывает менее 2000 руб., а ставки доходных карт – более 10% . То есть, если у меня лишних денег за год накапливается менее 20 000 руб., то при любой системе выплат платиновая доходная карта окажется разорительной, нужно поискать карточку для бедных, такие тоже есть. Правда, не для совсем уж бедных. И точно не для тех, кто привык тратить.

О банках-эмитентах

«Доходные» вклады – любимый инструмент банков-жуликов. Поэтому далее рассматриваются карты банков, которые:

- Участвуют в системе страхования вкладов.

- Имеют приемлемые на сегодняшний день уровни ликвидности и капитализации.

- Ни разу за всю свою историю не получали от ЦБ РФ замечаний по поводу высокорисковых или «мутных» операций.

Актуальный рейтинг

Теперь можно, исходя из обстоятельств среднеобеспеченного гражданина России, более-менее представить для доходных карт рейтинг. На первом месте оказывается ТКС с его «черной картой»:

- Она универсальная, дебетовая доходная и кредитная с возобновляемым лимитом.

- Бесплатное обслуживание при остатке более 3000 руб; при меньшем – по-божески, 478 руб./год.

- Плавающая возрастающая ставка, причем для этой системы весьма приличная — до 8%

- Заказывается в онлайне с доставкой в любую точку РФ.

- Есть кэшбек и на кредит, и на дебет.

- Небольшой недвижимый минимум, 10 000 руб.

Из недостатков Tinkoff Black – невнятно прописанный договор, из-за чего рост денег всегда немного меньше ожидаемого. Второй существенный – карта ориентирована на безналичные расчеты, за обналичивание берут комиссию, так что реальный доход по ней возможен, только если на счете все время не меньше 200 000 руб.

Далее идут:

- АйМани Банк, бывший АлтайЭнерго Банк – 10% на остаток и 2,5% кэшбек от безналичных расчетов за бензин. В перспективе роста цен на топливо это стоит абонплаты с комиссиями.

- «Связной» – 10% на остаток от 10 000 руб, 600 руб. однократно за выпуск карты, съем от 1000 руб. бесплатный, меньше – комиссия 100 руб. Эту карту выдают только в отделении клиентам с дебетовым счетом, при условии положительной его динамики за последние три месяца.

- «Русский Стандарт» – тоже 10%, тоже только дебетовая, и непременное условие начисления процентов – съем в предыдущем месяце от 10 000 руб. наличными.

- Банк «Первый Республиканский» – минимум всего в 3000 руб., на него начисляют 3% годовых, на 100 000 руб. – 6%, на 1 млн. руб. – 7,5%. Выпуск и обслуживание бесплатное, дебетовый счет можно открыть сразу под выпуск карты. Но за обналичку в своих банкоматах комиссия 0,5%, а в чужих – 1%, но не менее 120 руб.

- Хоум Кредит – 3% на любую сумму до 30 000 руб., на остаток свыше 30 000 руб. – 9% годовых. Выпуск – 500 руб., абонплата – 828 руб./год.

- «Связной» – еле вписывается по инфляции. Максимум ставки – 7% на 30 001 руб. и более, на остаток от 10 000 руб. – 3%. 600 руб. абонплата, 300 руб. выпуск.

- Банк «Балтика», дебетовки с тарифным планом «Расчетный» — 9% на остаток в рублях и 3,5% на доллар. Мало отделений, всего 10 на РФ.

Можно еще указать на доходные карты банков, в общие критерии доходности не вписывающиеся, но в отдельных случаях (считайте сами, по рекомендациям выше) способные дать рост вашим деньгам:

- Бинбанк.

- Банк «Европлан»

- Локо-банк.

- ОТП-банк.

- МДМ-банк.

О виртуальных банках

Хорошей технической гарантией безопасности карточного счета с процентами является проводка операций по карте через так называемый виртуальный банк. Реально денег в нем нет, они хранятся в настоящем банке-партнере. Поэтому взломать систему до живых денег, не ощутив прежде на плече руку полицейского, невозможно, и по виртуальным «доходкам» процент дают высокий. К сожалению, пока ни одно законодательство в мире не позволяет включить виртуальные банки в систему страхования вкладов. В РФ таких всего три:

- Рокетбанк, партнер «Интеркоммерц», – 9% годовых на остаток от 30 000 руб., 1,5% кэшбек, мобильный банкинг без доп. оплаты. Обслуживание бесплатное при тратах (наличных или безналичных) от 30 000 руб. за предыдущий месяц. В противном случае – 290 руб./мес. Заказ в онлайне с доставкой на дом – по Москве и Подмосковью, Санкт-Петербургу и Екатеринбургу.

- Instabank, партнер – ВТБ. Мобильный банкинг – через приложения для iOS и Android, так что без смартфона или планшета счет не откроешь.

- Банк «Океан», карта «Специальная». Виртуальные деньги проходят через платежную систему «Робокасса», расчеты – электронные через Платёж.ру.

О картах Сбербанка

Доходные карты Сбербанка России, как таковые, не существуют. К карточному счету прилагается «Доходный»/«Прибыльный» счет, кое-какие операции по нему можно проводить с банкомата. Но только со своего и при условии оплаты СМС-подписи. Единственная карта Сбера, с которой можно свободно снимать и которую можно пополнять, и по которой на остаток начисляется процент – «Социальная» для пенсионеров. Здесь гарантом безопасности выступает пенсионный фонд.

Задумавшись, а не держать ли свой капитал на карте, помните еще об одном обстоятельстве: ваш банк при этом станет и вашим налоговым агентом. Причина – происхождение поступивших на карту денег выяснить трудно или вовсе невозможно. Если проценты по депозитам не везде облагаются НДФЛ, то проценты по доходным картам обязательно.

Опубликовано: 21 августа 2016 / Обновлено: 31 мая 2017 Кредитрон — блог о кредитах, финансах и прочих реверансах

Кредитрон — блог о кредитах, финансах и прочих реверансах

(22 оценок, среднее: 4,68 из 5)

(22 оценок, среднее: 4,68 из 5)